Налоговый инспектор о работе: про грубость, зарплату и знание законов

Содержание:

- Экзотические налоги

- Какими качествами должен обладать налоговый инспектор?

- Деление отдела камеральной проверки по секторам

- Порядок проведения допроса. Протокол

- Будет ли повышение зарплат налоговиков в 2021 году и на сколько

- Опыт работы в резюме налоговика

- Как стать налоговым инспектором

- Профессия налогового инспектора

- Как стать налоговым инспектором

- Какие бывают разрывы по НДС

- Чем занимается налоговая служба

Экзотические налоги

В Древнем Египте кошка считалась священным животным, и те, кто заботился о кошках, платили в казну меньше налогов.

Самый ужасный налог в истории взимался в течение 21 года Ранджитом Сингхом, завоевателем Пешавара (Пакистан). Он состоял из сотни отрезанных человеческих голов в год.

В Австрии горнолыжники обязаны при каждом спуске с горы платить специальный «гипсовый налог», средства которого передаются австрийским клиникам. По самым скромным подсчетам в Австрийских Альпах ежегодно около 150 тыс. лыжников получают травмы, а на лечение тратится примерно один миллиард шиллингов в год.

Странный налог придумали в XVIII веке в Вюртемберге — на воробьев. Когда их разводилось чересчур много, с хозяина каждого дома стали требовать уничтожить дюжину этих птиц, за что он получал 6 крейцеров. Нерадивый платил в казну 12 крейцеров, но ему проще было купить нужное количество мертвых воробьев у подпольного торговца, который доставал их на городской свалке.

Налоги при Петре 1: налоги с бань — с боярских бань брался налог 3 рубля, с дворянских — 1 рубль, с крестьянских — 15 копеек. С 1704 года были введены новые налоги: со свадеб, с русского платья, погребной, с раскольников, с извозчиков, с постоялых дворов, с мельниц, с найма домов, сапожный, шапочный и т.д. В Башкирии «прибыльщики» взимали налоги и за глаза (за карие — 2 алтына или 6 копеек, за серые — 8 денег или 4 копейки).

В Венеции найден дополнительный источник пополнения городского бюджета. С 1999 года приезжим туристам за каждое посещение общественного туалета приходится платить сбор в размере 1 тыс. итальянских лир. Венецианец за вход в уборную платит в два раза меньше. Учитывая, что Венецию ежегодно посещает 10 млн. гостей, дополнительный источник дохода оказался существенным.

Летом 1996 г. власти портового города Тяньцзинь ввели «налог на грех», в соответствии с которым сожительство без брачного свидетельства обходится нарушителям в 1.000 юаней (120 долл.)

Какими качествами должен обладать налоговый инспектор?

Налоговый инспектор должен обладать следующими качествами:

- Внимательность. Она нужна для того, чтобы ничего не упустить во время налоговой проверки.

- Кропотливость.

- Усидчивость. Она нужна для того, чтобы иметь возможность работать с огромными объемами информации. Каждый день.

- Честность. Она нужна для того, чтобы инспектора не смогли подкупить неплательщики налогов.

- Умение стоять на своем.

- Большая стрессоустойчивость. Она нужна для того, чтобы справиться с давлением, которое может оказываться на инспектора по налогам.

- Умение нести ответственность за свои действия. Быстро решать, как поступить в экстренной ситуации.

- Умение фокусироваться на поставленной задаче. Не отвлекаться от нее до тех пор, пока она не будет решена.

- Любовь к документам. А также к работе с ними.

Деление отдела камеральной проверки по секторам

У камеральной службы может быть несколько подразделов. Количество зависит от территории обслуживания, которую охватывает конкретное подразделение ФНС

За каждым закреплены отдельные функции, подробно прописанные в местных управленческих инструкциях, которые разрабатывает и утверждает начальник отдела, оперируя налоговым и трудовым правом.

Содержание инструкции по каждому отделу выглядит условно так:

- отдел камеральных проверок 1, чем занимается;

- какова численность сотрудников;

- ФИО руководителя;

- подробная должностная инструкция каждого сотрудника, и т. д.

Рассмотрим пример построения секторов камерального отдела на примере ИФНС №43 г. Москва

Отдел состоит из 6 секторов, каждый работает с соответствующей категорией налогоплательщиков.

- Отдел камеральных проверок 1 – ответственен за 3-НДФЛ, 4-НДФЛ, администрирует страховые взносы, и торговые сборы по ИП.

- Отдел камеральных проверок 2 – администрируют вопросы по НДС для организаций, отслеживает полноту уплаты, правомерность возмещения, применения налоговой ставки 0%.

- Отдел камеральных проверок 3 – в его ведомстве налог на прибыль. Также инспекторы ответственны за отчетности по налогу на доходы физ. лиц. При проверке изучают состав облагаемого дохода, налоговые вычеты, порядок удержания и внесения в бюджет, сверяют правильность оформления деклараций 6-НДФЛ, 2-НДФЛ.

- Отдел камеральных проверок 4 – занимается вопросами единого социального налога, а также транспортного земельного и имущественного налога как организаций, так и физ. Лиц.

- Отдел камеральных проверок 5 – курирует вопросы и отчетность организации, работающих по упрощенке УСН, ЕНВД.

- Отдел камеральных проверок 6 – занимается должниками, резидентами, не подавшими вовремя отчетность. Сотрудники отдела сводят итоги проверки, общаются с налогоплательщиками, готовят отчеты, списки нарушителей для предоставления в юр отдел и отдел урегулирования задолженности.

Единого правила распределения функций между секторами нет. Каждый филиал инспекции устанавливает свой порядок работы, в зависимости от территории, которую контролирует.

В каждом конкретном ФНС подразделов камерального отдела может быть больше или меньше. Распределение категорий налогоплательщиков, которых обслуживает каждое подраздел, тоже может быть различным.

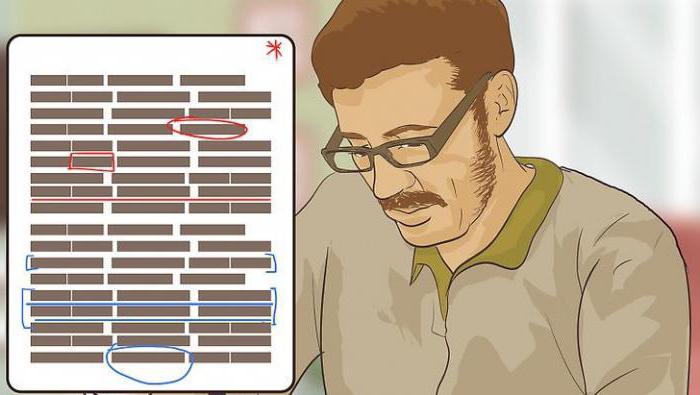

Порядок проведения допроса. Протокол

Практика показывает, что допрос происходит по следующей схеме:

- перед началом допроса инспектор должен установить личность свидетеля. Очевидно, что для этого нужен паспорт либо заменяющий его документ;

- затем заполняется протокол допроса в части сведений о свидетеле. Это ФИО, дата рождения, место регистрации, место работы, телефон, знание русского языка и т.п.;

- в протоколе до начала допроса также должны быть указаны данные о том, кто производит допрос, кто присутствует при допросе (например, адвокат, иное лицо), место проведения допроса, дата, время начала допроса. Кроме этого, указываются сведения о ведении аудио, видео записи, если таковая ведется;

- до момента постановки вопросов свидетелю должны быть разъяснены положения: статьи 51 Конституции РФ о возможности не свидетельствовать против самого себя, своего супруга, своих родственников; статьи 128 НК РФ об ответственности за дачу заведомо ложных показания либо за отказ от дачи показаний;

- после этого приступают уже непосредственно к допросу, который состоит в том, что инспектор устно задает вопрос, записывает его в протокол, выслушивает ответ свидетеля и фиксирует его в протоколе.

Встречаются ситуации, когда в протоколе уже имеются заранее поставленные вопросы и в момент допроса в протокол вносятся только ответы в отведенные пустые строки. Иногда налоговые инспектора не пишут вопросы в протоколе допроса вовсе. Отражают лишь ответы свидетеля единым текстом;

- ведет протокол сам инспектор (то есть инспектор заполняет его, а свидетель его читает и подписывает). Но встречаются случаи, когда инспектор передает свидетелю протокол допроса, в котором уже имеются подготовленные вопросы, и свидетель самостоятельно вписывает свои ответы на них;

- после окончания опросной части свидетель самостоятельно должен прочитать протокол допроса и либо подписать его без замечаний, либо указать на такие замечания. Например, если инспектор неправильно отразил ответ свидетеля, написал то, чего свидетель не указывал или, напротив, не написал необходимую информацию.

Протокол не обязательно должен быть заполнен шариковой ручкой. Можно его изготовить машинописным способом (на компьютере). Инспектор может предложить свидетелю дать образцы своего почерка (подписи). Но, это дело добровольное, обязать никто не может.

Время, в течение которого возможен допрос ничем не регламентируется. Период времени суток, в рамках которого возможно проведение допроса, также не ограничен во времени. При этом, у инспектора нет никакого права задержать свидетеля либо принудительно заставить его отвечать на вопросы. Не может инспектор осуществить принудительный привод. Такое право есть только у сотрудников полиции и дано оно им в строго определенных случаях.

После допроса попросите ознакомиться с протоколом. Если вы где-то не согласны с изложением — смело об этом говорите. При необходимости требуйте внести дополнения или изменения.

Подписывайте протокол только в тех местах, на которые укажет сотрудник налогового органа. Не уточняйте, «где ещё нужно подписать». Если вы не согласны с изложенным, напишите замечания, к протоколу. (С чем именно в протоколе Вы не согласны).

Обязательно запросите копию протокола допроса. Согласно п. 6 ст 90 НК РФ копия протокола после его составления должна быть вручена свидетелю лично под расписку. В случае отказа свидетеля от получения копии протокола этот факт отражается в протоколе.

Рекомендую также ознакомиться со статьей — Стоит ли подписывать протокол оперативных мероприятий против Вас или лучше отказаться от подписи?

Будет ли повышение зарплат налоговиков в 2021 году и на сколько

С коммерческими компаниями сложнее — тут всё зависит от локальных нормативных актов и устава.

Конечно, при нынешнем экономическом положении далеко не все частные организации смогут позволить себе повысить зарплаты сотрудников даже на 5 %. Поэтому у многих сотрудников коммерческих компаний, скорее всего, зарплата останется на прежнем уровне. Если, конечно, ФНС и Роструд не обяжут пересмотреть выплаты.

Кстати, работодатель вправе в нормативном акте компании установить размер индексации зарплаты на своё усмотрение.

Найти чёткое определение того, кто является федеральным государственным служащим можно в ФЗ номер 79, в 10-й статье которого четко описано положение, обязанности и оплата труда данной категории бюджетников. В целом можно сказать о том, что по трудовому договору для данной профессии заработная плата формируется на основе специальной ставки, к которой прибавляются премии и компенсации.

Именно они определяют основной размер заработной платы. Труд госслужащих оплачивается государственным бюджетом и размеры окладов зависят от того, в какой именно сфере занят тот или иной человек.

В федеральном законе о госслужащих сказано о том, что денежное довольствие данной категории граждан состоит из суммы должностных окладов, которая рассчитывается по должности, оклада за чин, а также ежемесячных выплат, к которым могут относиться как материальные премии, так и финансовые стимуляция.

Последние – это премии за качественно выполненную профессиональную деятельность, доплаты за отдельно выполненные дела, премии за хорошие результаты на службе, а также льготы и социальные гарантии.

Если верить последним новостям, то индексация заработных плат федеральных госслужащих в Россиине предусмотрена, хотя именно индексирование на сегодняшний день является основной методикой повышения заработных плат любой категории бюджетников. Вероятнее всего, заработные платы этой категории служащих останутся такими же, как и в 2019-м году.

Государственный аппарат называет подобную процедуру «временной заморозкой», которая подкреплена рядом нормативно-законодательных актов. Однако на будущее политики смотрят с большем оптимизмом, поэтому считается что 2021-м году рост зарплат данной категории бюджетников может достигнуть сразу 10 %.

Соответственно, можно сделать вывод о том, что ставка федерального госслужащего на 2021 год в РФостанется такой же, как и в прошлом году. Возможно решение об индексации будет пересмотрено по окончании финансового года и в зависимости состояния государственного бюджета, но пока власти по этому поводу ничего не говорят.

Для справки: наиболее высокая заработная плата зафиксирована в российском правительстве, где чиновники получают 240 000 рублей, после чего идут представители администрации президента, которые зарабатывают примерно 236 000 рублей, а затем депутаты и сотрудники Государственной думы с зарплатой в 158 000 рублей.

На фоне этого можно сказать о том, что отсутствие индексации заработных плат не является критическим моментом для федеральных госслужащих, хотя прибавка для этой категории бюджетников даже в размере 4-5% на фоне инфляции была бы существенной.

В 2020-м году начинается масштабная реформа системы государственной службы, в связи с чем возникает вопрос о том, будет ли сокращение федеральных госслужащих в 2021 году.

Сразу стоит сказать, что сокращение будут и они коснутся 5% тех чиновников, которые относятся к территориальным органом власти. Ещё 20% госслужащих, относящихся к центральному аппарату госвласти, могут быть уволены в 2021 году.

Зачастую заработные платы специалистов в налоговой сфере включают в себя фиксированные оклады, премиальные выплаты и различного рода надбавки.

Опытным специалистам также предоставляются некоторые льготы, зафиксированные на законодательном уровне. Касательно прочих надбавок и премий, их могут выдавать если соблюдены следующие условия:

- сотрудник исправно и регулярно исполняет свои должностные обязанности;

- он работает в особых условиях;

- принимает посетителей больше, нежели установлено по плану;

- стабильно обнаруживает нарушителей налогового законодательства;

- имеет особые заслуги по службе.

Как раз такие выплаты и являются большей частью заработных плат таких специалистов, поэтому налоговики особенно мотивированы на исправное исполнение своих обязанностей.

Опыт работы в резюме налоговика

Покажите свою профессиональную грамотность при перечислении обязанностей, которые вы выполняли на предыдущих должностях. При этом формулировать их желательно в виде глаголов. Не используйте абстрактных фраз, говорите конкретнее.

Внимание! Обязательно приписывайте время работы в фирме, её наименование, должность, которую занимали. Эту информацию лучше немного отделить от основного списка.. Вот так выглядит шаблон опыта работы:

Вот так выглядит шаблон опыта работы:

- Период:

Ноябрь 2010 – июнь 2020 года (9 лет 7 месяцев) - Организация:

Федеральная налоговая инспекция №10. - Должность:

Государственный налоговый инспектор. - Обязанности:

— Контроль денежных операций фирм. — Экспертиза налоговых документов. — Рассмотрение споров по проверкам. — Контроль соблюдения налоговых законов. — Формирование налоговой статистики. — Назначение штрафов за неуплату налогов. — Написание деклараций о доходах. — Участие в налоговых проверках.

И предыдущее место:

- Период:

Июнь 2008 – октябрь 2010 года (2 года 4 месяца) - Организация:

ОАО «Останкинский МПЗ», Москва - Должность:

Экономист на предприятии - Обязанности:

— Расчёт бюджета предприятия. — Проверка бухгалтерских отчетов, смет. — Оформление налоговых документов. — Написание бизнес-плана.

Достижения на работе

Они гораздо ценнее навыков и перечисления опыта. Ведь начальник берёт вас ради конкретного результата, а это демонстрируется именно достижениями. Так что допускается их перечисление даже в ущерб другим разделам. Но и здесь не стоит распыляться и соблюдать правила:

- Пишите только о тех достижениях, которые важны для будущей вакансии. Далеко не все достижения экономиста актуальны для налогового инспектора.

Не перечисляйте больше 7-10 достижений. Опять же читают только первые несколько штук, так что уделите внимание качеству.

Достижения обязаны выражаться в количественных значениях. То есть не «была у начальства на хорошем счету», а «получила за время работы 2 благодарности в письменном виде».

Как выглядят хорошо составленные достижения, показано в образце резюме налогового инспектора:

Что делать, если нет опыта работы

Чтобы нейтрализовать этот недостаток, делайте акцент на навыках, которые помогут справляться с обязанностями. Кроме того, подробнее расскажите про релевантный опыт, полученный на других должностях. Также перечислите дополнительное образование, которое даст знания для решения задач. Каждый пункт рекомендуется подтверждать реальными фактами, чтобы у работодателя сложилось впечатление, что вы разбираетесь в профессии, несмотря на отсутствие опыта.

Как стать налоговым инспектором

Для получения специальности «налоговый инспектор» необходимо высшее образование или среднее специальное. Высшее образование по этой специальности обеспечивают различные экономические университеты. Среднее специальное профессиональное образование предоставляют специализированные колледжи и техникумы. Достаточно долго подготовкой специалистов по налогам в России занималось единственное в стране учреждение — Всероссийская академия налогообложения.

Единственное «но». Если вы выбрали профессию налогового инспектора по велению души и мечтаете добиться значительных успехов в карьере, то при выборе ВУЗа необходимо учитывать наличие в высшем учебном заведении научной школы, историю его существования, а также опыт практической связи с налоговыми органами. Данная профессия считается престижной, а также предоставляет некоторые привилегии и льготы госслужащим.

Колледжи, где учат на налогового инспектора

В каких колледжах и техникумах получить образование налогового инспектора? Практически в любых, где учат по специальности «Экономика и бухгалтерский учет».

Знания в области экономики, финансов и бухгалтерской деятельности – главный козырь для того, чтобы работать в налоговой.

Чтобы стать студентом колледжа или техникума, достаточно окончить 9 классов, сдать необходимые ОГЭ и пройти собеседование. Поступление возможно и после 11 класса.

Кстати, выучиться на налогового инспектора по специальности «Экономика и бухучет» в ссузах можно очно, заочно и даже дистанционно. Сроки обучения – от 2х до 3х лет. Если постараться, возьмут даже на бюджет. А если нет, то в регионах страны средняя стоимость года обучения составит от 20 000 рублей, в столице от 30 000.

Если к моменту получения диплома выпускник передумает работать в налоговой, полученная в ссузе специальность поможет ему устроиться на работу во множество организаций города. Так что, в каком-то смысле, вариант учиться на налогового инспектора в ссузе – беспроигрышный.

Курсы, где можно выучиться на налогового инспектора

По стране очень много вариантов курсов, где учатся на налоговых инспекторов. Некоторые из них студенты посещают после работы, на какие-то ходят по выходным, а иногда учатся даже дистанционно – через интернет.

Чтобы найти курсы, где учатся на налогового инспектора, ищите по ключевым словам:

- Налоговые проверки

- НДС

- Займы

- ФНС

- Налоговое законодательство

- Налоговые споры

Учебные заведения, где можно выучиться на налогового инспектора:

- Ценный опыт

- Элкод

- Учебный центр «СТЕК»

- Институт профессионального образования

- Центр образования «Элкод»

- Столичный центр дополнительного профессионального образования «РУНО»

Подходящими будут курсы, где на налогового инспектора учатся от нескольких месяцев. Неподходящими – краткосрочные и ознакомительные программы, которые полезны скорее, как основа профессии.

Вузы, где можно получить образование налогового инспектора

Поступая в вуз, абитуриентам нужно понимать, с чем им предстоит столкнуться на работе. Предстоящая профессия предполагает не только работу с документами, но и выездные проверки, а также консультации граждан и юридических лиц.

Если такая деятельность не пугает, учиться на налогового инспектора можно в любом экономическом вузе. Например, по специальностям:

- Экономическая безопасность;

- Налоги и налогообложение.

Лучшими экономическими вузами по стране, закончив которые устроиться работать в налоговую не составит труда, считаются:

- РЭУ (Российский экономический университет) им. Г.В. Плеханова. Факультет «Экономики и права». Наименование направления подготовки — экономическая безопасность.

- Российский государственный университет им. А.М. Косыгина. Институт экономики и менеджмента. Наименование направления подготовки — экономическая безопасность.

- Саратовский социально-экономический вуз.

- Московский университет МВД им. В.Я. Кикотя.

- НГУ (Новосибирский госуниверситет).

- ФГОБУ ВПО.

После получения заветного диплома, в начале можно устроиться на должность — специалист-делопроизводитель, это первая ступень в карьерной лестнице. Следующий этап:

- инспектор;

- специалист выездных или камеральных проверок.

Каждое повышение назначается по итогам конкурса. Отработав пару лет в налоговой инспекции, можно получить должность – старший инспектор, начальник отдела, заместитель начальника отдела и так далее – выше по иерархии.

Профессия налогового инспектора

Меня зовут Оксана, мне 42 года, уже почти 20 лет я работаю в налоговой инспекции в городе Владивостоке.

Данная работа довольно монотонная и однообразная, часто приходится засиживаться допоздна, чтобы успеть выполнить все поставленные задачи. В основном, я работаю с предприятиями и организациями, а вот мои коллеги чаще сталкиваются с обычными гражданами.

Налоговики распределяются по чинам. Существует 1, 2 и 3 ранг. Чем выше ранг, тем серьезнее и солиднее занимаемая должность. У меня 2 ранг, например. Ранг (или класс, как мы его называем) зависит от длительности работы в этой сфере и успешности. Если у человека есть лидерские качества, то он имеет больше шансов для повышения по карьерной лестнице. Некоторые начинают карьеру в небольшом городе, а уже через 10-15 лет становятся налоговиками в краевом центре.

Федеральная налоговая служба.

Плюсы и минусы работы в налоговой

Налоговики выполняют очень важную роль для государства, помогают контролировать налогообложение и контролируют наполнение бюджета страны. Это способствует стабильности и налаженной работе государства. Еще один плюс — достаточно высокая заработная плата, особенно по сравнению с зарплатами других бюджетников. Считаю, что это оправдано, ведь ежедневно нам приходится выполнять большой объем работы, при этом быть сконцентрированными и внимательными к деталям. Также, мне нравится, что это достаточно стабильная работа, то есть работник налоговой сферы в течение своей рабочей деятельности накапливает стаж и повышается в звании. Это престижно, а в будущем дает возможность больше зарабатывать и надеяться на хорошие пенсионные выплаты.

Минусов в этой работе тоже немало:

- Часто работа распределяется неравномерно. В обычные дни обязанностей много, но до конца рабочего дня можно успеть, а в периоды сдачи налоговой отчетности начинается коллапс, потому что работы просто очень много и ты ничего не успеваешь.

- Никто не любит платить налоги, поэтому люди, приезжающие в налоговую, часто бывают не в духе и грубят. Это оставляет осадок на весь день.

- От такой работы сложно абстрагироваться и дома. В голове постоянно крутятся отчеты и документация, а со временем работа становится большей частью твоей жизни.

- Большой минус для здоровья приносит работа в офисе. Ты постоянно сидишь перед компьютером, мало двигаешься, напрягаешь глаза, смотря на экран. У меня уже испортилось зрение и фигура. Часто времени нет даже на обеденный перерыв, желудок тоже не в восторге.

Зарплата работника налоговой зависит от города размещения, отдела и должности и формируется из фиксированной ставки, премий, надбавок и выплат, стандартных для работников государственных служб.

Обязанности налогового инспектора

Чаще всего работник налоговой сталкивается с одними и теми же налогоплательщиками. Это, в какой то степени, облегчает процесс работы, помогает подстроиться под специфических людей, найти к ним подход. С другой стороны, всегда есть процент людей, не сильно желающих платить налоги, а работать с ними приходится из года в год.

Как стать налоговым инспектором

Для получения специальности “налоговый инспектор” необходимо высшее образование или среднее специальное. Высшее образование по этой специальности обеспечивают различные экономические университеты. Среднее специальное профессиональное образование предоставляют специализированные колледжи и техникумы. Достаточно долго подготовкой специалистов по налогам в России занималось единственное в стране учреждение – Всероссийская академия налогообложения.

Единственное “но”. Если вы выбрали профессию налогового инспектора по велению души и мечтаете добиться значительных успехов в карьере, то при выборе ВУЗа необходимо учитывать наличие в высшем учебном заведении научной школы, историю его существования, а также опыт практической связи с налоговыми органами. Данная профессия считается престижной, а также предоставляет некоторые привилегии и льготы госслужащим.

Какие бывают разрывы по НДС

Разрывы по НДС можно условно разделить на прямой разрыв по НДС и сложный разрыв по НДС.

Снова обратимся к декларации по НДС. Итак, налоговики с помощью программного обеспечения сопоставляют данные книг покупок и книг продаж. Любой счет-фактура, отраженный в книге покупок одного хозсубъекта, должен быть отражен в книге продаж другого хозсубъекта. Если этого не происходит, то можно говорить о прямом разрыве по НДС.

О том, как применять вычет по НДС, мы писали в статье «Порядок применения налоговых вычетов по НДС: условия».

Однако не всё так просто, и на прямом сравнении дело не заканчивается. АСК НДС сопоставляет данные не только в паре продавец/покупатель, программа отслеживает всю цепочку по поставщикам, анализируя заявленные вычеты и фактическую уплату НДС в бюджет. Такой глубокий анализ и выявление несоответствий на втором, третьем и так далее уровнях принято называть сложным разрывом по НДС.

Какие именно несоответствия относятся к разрывам:

- отсутствие контрагента в ЕГРЮЛ;

- отсутствие отчетности у контрагента или нулевая отчетность;

- неуплата налога в бюджет.

Также разрывы можно охарактеризовать как технические и разрывы по схеме.

Технический разрыв может быть вызван технической ошибкой. Например, неверно указаны значимые реквизиты счетов-фактур, случайно не отражены счета-фактуры в книге продаж.

Схемные разрывы по НДС — это неправомерное применение налогоплательщиком вычетов, использование незаконных схем оптимизации налогообложения. Однако и добросовестный налогоплательщик может быть уличен в разрыве по НДС.

Как проходит камеральная проверка по НДС, узнайте из статьи «Камеральная налоговая проверка по НДС: сроки и изменения в 2021 году».

Чем занимается налоговая служба

Профессия налоговика многие годы держала марку желанной и высокооплачиваемой специальности. На сегодняшний день престиж данной работы слегка пострадал из-за снижения оплаты труда.

Работа налоговика подразумевает серьезную нагрузку. Это ознакомление и обработка большого количества информации, аналитика, нередкие командировки и осуществление проверок.

Обязанности налоговика требуют квалифицированного и качественного выполнения:

- контроль соответствия финансовой деятельности предприятий налоговому законодательству;

- обнаружение и привлечение к ответственности нарушителей;

- владение нормами права;

- изучение финансовой отчетности в разрезе нарушений налогового законодательства;

- осуществление плановых и выборочных проверок;

- аналитика результатов проверок;

- штрафование неплательщиков и нарушителей;

- ведение собственной отчетности;

- проведение консультаций для физических и юридических лиц;

Профессия налоговика подразумевает сочетание определенных качеств и навыков. Чтобы выполнять весь объем работы, специалист налоговой службы должен соответствовать таким критериям:

- аналитические навыки;

- способность сконцентрироваться на конкретном вопросе;

- внимательность к мелочам;

- стресоустойчивость;

- честность и ответственность;

- способность отстоять свою точку зрения;

Кроме того налоговик должен кропотливо и терпеливо выполнять монотонную работу с бумагами, быть спокойным, компетентным и общительным.